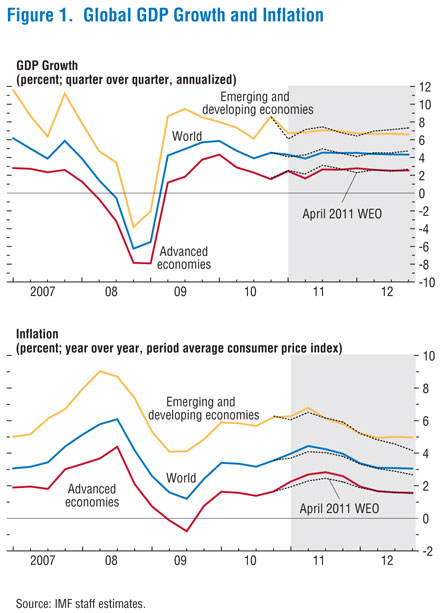

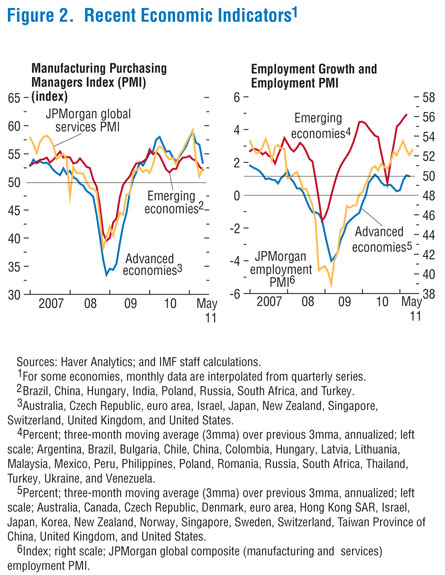

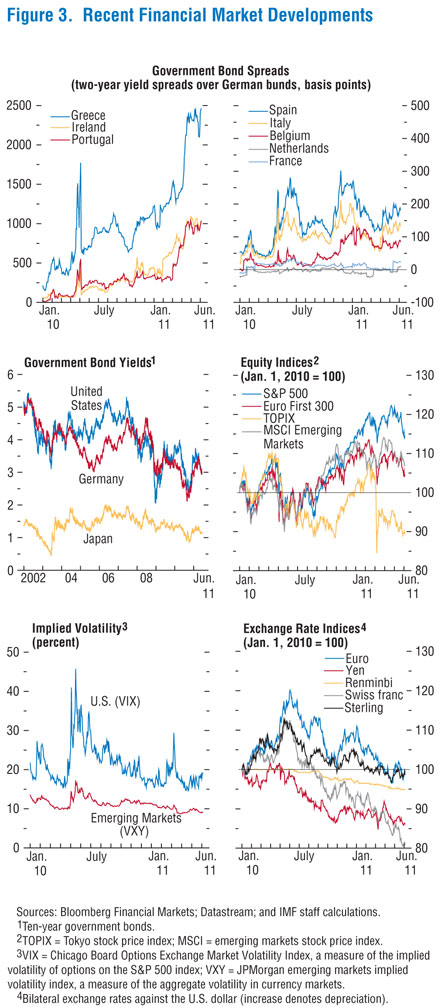

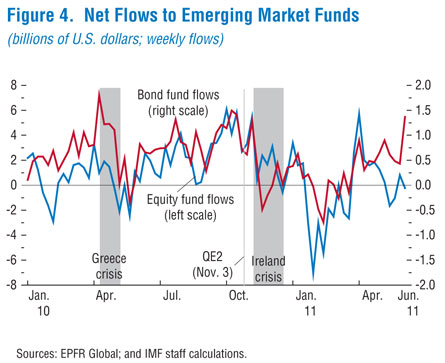

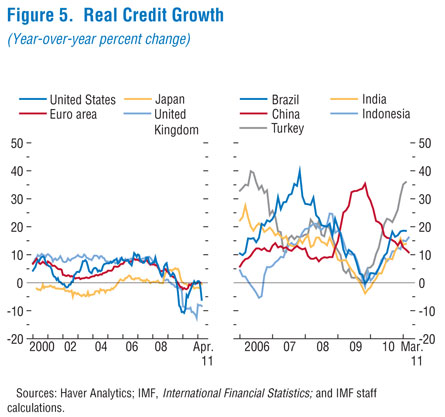

La inflación ha aumentadoLa inflación mundial recogido de 3 ½ por ciento en el último trimestre de 2010 al 4 por ciento en el primer trimestre de 2011, más de ¼ de punto porcentual superior al proyectado en el 04 2011 World Economic Outlook ( Figura 1 : CSV | PDF , panel inferior) . La inflación se aceleró debido principalmente a mayores de lo esperado aumento de los precios de los productos básicos. Sin embargo, la inflación subyacente también se trepó a través de una serie de economías. Entre las economías avanzadas, la inflación subyacente se mantuvo controlada en los Estados Unidos y Japón, y aumentó moderadamente en la zona del euro. Entre las economías emergentes y en desarrollo, las presiones inflacionarias se han convertido en cada vez más amplio, lo que refleja una mayor proporción de alimentos y combustibles en el consumo, así como la presión de aceleración de la demanda.  La volatilidad financiera se ha incrementadoDespués de aliviar a través de gran parte de la primera mitad de 2011, las condiciones financieras mundiales se han vuelto más volátil desde fines de mayo ( Figura 3 : CSV |PDF ). Esto refleja las preocupaciones del mercado acerca de los riesgos soberanos relacionados con la evolución de la periferia de la zona euro y el debilitamiento reciente de la actividad y la persistente debilidad del mercado inmobiliario observado en los Estados Unidos. Los síntomas incluyen el aumento de los diferenciales de crédito soberano de swaps de incumplimiento de ciertas economías de la zona euro, retrocediendo precios de las acciones globales, y la caída a largo plazo de los bonos en las principales economías avanzadas. Además, el 06 2011 Global Financial Stability Report (GFSR) Actualización de mercado pone de relieve la insuficiente ritmo de avance en la reparación del sistema bancario, especialmente en Europa, así como los riesgos relacionados con reapalancamiento en varios segmentos del mercado.  Para las economías emergentes y en desarrollo, el entorno financiero sigue siendo muy acomodaticia, aunque con una mayor variación entre los países. Las entradas de capital han sido inconstantes ( Figura 4 : CSV | PDF ), probablemente como resultado del aumento de riesgos a la baja para la economía mundial y las preocupaciones de política interna, como la inflación. Algunas de las grandes economías están experimentando rápido crecimiento del crédito, impulsado por las condiciones macroeconómicas acomodaticias y los flujos de capital flotante ( Figura 5 : CSV | PDF). En otros casos, el crecimiento del crédito se ha desacelerado con un endurecimiento persistente de la política monetaria. A pesar de algunos giros de divisas ( Figura 3 : CSV | PDF , panel inferior), los tipos de cambio no se han movido mucho en términos efectivos reales en los últimos meses.   Precios de productos básicos se han estabilizadoMercados de productos básicos han experimentado una volatilidad desde finales de abril ( Figura 6 : CSV | PDF ). Después de subir hasta abril, los precios de las materias primas cayeron en mayo. Las correcciones en parte refleja la reversión de una acumulación temprana de las posiciones en derivados no comerciales con un aumento de la volatilidad financiera en general y en reacción a los datos recientes sobre la actividad económica global más suave. Los precios del crudo se acercó brevemente a 120 dólares por barril en abril, cayeron abruptamente en mayo, pero se han estabilizado desde entonces. Los precios actuales de un promedio de 107 dólares por barril, cerca de los niveles asumidos en el 04 2011 Panorama Económico Mundial .Precios de los alimentos también se estabilizó a partir de principios de 2011, a raíz de los choques del año pasado, la oferta relacionada con el clima.  El crecimiento se ralentizará temporalmenteLa actividad mundial se proyecta una desaceleración en el segundo trimestre de 2011, y luego reaccelerate en la segunda mitad del año. Sin embargo, la actividad seguirá siendo desequilibrada en medio de elevados riesgos a la baja. Crecimiento está siendo lento en las economías avanzadas se enfrentan fiscal y financiera del sector los problemas de balance, que seguirá siendo un lastre para el empleo. Actividad seguirá creciendo con fuerza en las economías avanzadas que no se enfrentan a estos desafíos, así como en muchas economías emergentes y en desarrollo. Indicadores de futuro como la fabricación de los índices de gerentes de compras sugieren que la actividad se ha suavizado en el segundo trimestre de 2011, especialmente en muchas economías avanzadas. El relajamiento de la actividad proyectada proviene del consumo privado más moderado, como caminatas de precios del petróleo en los trimestres anteriores cortadas en los ingresos de las familias reales.Además, el efecto de las interrupciones en el suministro mundial del terremoto de Japón es totalmente materializar en el segundo trimestre. Sin embargo, los factores fundamentales del crecimiento se mantienen en su lugar: en general, todavía las condiciones macroeconómicas acomodaticias, la demanda acumulada de bienes de consumo duraderos y la inversión, y el fuerte crecimiento potencial en las economías emergentes y en desarrollo. En consecuencia, las proyecciones de referencia sobre el crecimiento mundial y la inflación, sin grandes cambios en comparación con el 04 2011Panorama Económico Mundial (Tabla 1). El crecimiento en las economías avanzadas se prevé que un promedio de 2 ½ por ciento durante 2011-12, ligeramente más débil que en el 04 2011 Panorama Económico Mundial . Esto representaría una desaceleración moderada de un promedio de alrededor del 3 por ciento en 2010. Para 2011, el crecimiento se espera que sea más débil que el proyectado previamente en los Estados Unidos y Japón, en parte compensado por una mayor actividad en las economías centrales zona del euro. En 2012, el repunte de la economía japonesa desde el terremoto se prevé que para compensar el menor crecimiento en los Estados Unidos. Crecimiento de la producción en las economías emergentes y en desarrollo se espera que sea un 6 por ciento durante 2011-12 y media, en comparación con 7 ½ por ciento en 2010, en línea con el 04 2011 Panorama Económico Mundial, las proyecciones.Dentro de este panorama, las perspectivas varían según las regiones. El crecimiento en economías emergentes de Asia se desacelerará ligeramente desde los niveles muy altos del año pasado. Interrupciones en las redes de producción regional, debido a limitaciones de la oferta de Japón parece contenida, aunque algunos sectores, especialmente automóviles y la electrónica, podrían experimentar las cepas durante todo el verano. América Latina se verá reforzada por las exportaciones de materias primas y la demanda interna, pero el ritmo disminuirá en algunas economías donde las políticas de ajuste han sido más agresiva ( véase el recuadro ). El crecimiento en países emergentes de Europa ahora se proyecta a ser mayor de lo esperado en 2011, seguida por un debilitamiento en el 2012, impulsado en parte por un ciclo de fuerte demanda doméstica en Turquía. La actividad se prevé que siga fortaleciendo en el África subsahariana, con una demanda interna se mantuvo robusto y exportadores de materias primas que se benefician de los elevados precios. Las perspectivas económicas en el Medio Oriente y África del Norte siguen siendo empañado por la inestabilidad política y social, aunque el pronóstico ha mejorado en algunos países exportadores de petróleo y minerales. El aumento de riesgos a la bajaEl balance de riesgos apunta hacia abajo más que en el momento de la 04 2011Panorama Económico Mundial . Riesgos a la baja debido al mayor potencial de efectos secundarios de un mayor deterioro en la confianza del mercado en la periferia de la zona euro han aumentado desde abril (ver 06 2011 Market Update GFSR ).Preocupaciones del mercado sobre posibles contratiempos a la recuperación de EE.UU. también han surgido. Si estos riesgos se materializan, que repercutirá en el resto del mundo, posiblemente, hecho que menoscaba gravemente las condiciones de financiación para bancos y empresas en las economías avanzadas y la subvaloración de los flujos de capital hacia las economías emergentes. Además, los bancos en las economías avanzadas siguen haciendo frente a una pared de las necesidades de refinanciación, y una restricción de la financiación de los bancos al por mayor podría invertir la normalización de los últimos estándares de crédito. Riesgos a corto plazo para el más agudo o más dilatado efectos secundarios negativos de Japón a otras economías, no se puede descartar tampoco.

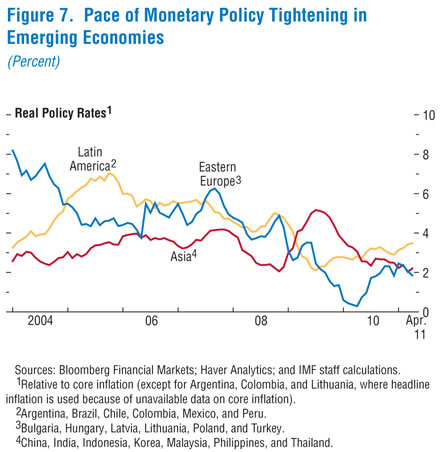

En cuanto a los productos, los riesgos son menores que lo proyectado en abril, pero aún apuntan hacia abajo para el crecimiento. Los disturbios en el Medio Oriente puede elevar los precios del petróleo. A pesar de las presiones en los mercados de alimentos han disminuido un poco, los bajos inventarios y el tiempo relacionados con las interrupciones de suministro presentan importantes a corto plazo los riesgos al alza para los precios. Los desafíos fiscales siguen planteando diversos riesgos para la recuperación. Un primer conjunto de preocupaciones gira en torno a los desequilibrios fiscales en la periferia de la zona euro. Un segundo grupo consiste en los grandes a corto plazo el ajuste fiscal en los Estados Unidos en contra de una recuperación todavía frágil. Un tercer conjunto de inquietudes se centra en el medio plazo la sostenibilidad fiscal en los Estados Unidos y Japón. En los Estados Unidos, estos riesgos están aumentando debido a la ausencia de consolidación creíbles y los planes de reforma, mientras que los planes de Japón debe ser lo suficientemente ambicioso y ponerse en práctica. En Japón, la respuesta fiscal a que el terremoto ha planteado retos para alcanzar a medio plazo la sostenibilidad fiscal. Algunas agencias de calificación de crédito ya han puesto de EE.UU. y Japón calificaciones soberanas de vigilancia negativa. Las presiones de recalentamiento de algunas economías emergentes clave también se han intensificado como se observa en las presiones inflacionarias elevadas, y en algunos casos precios de los activos de alto. Si bien algunas economías se han endurecido a un ritmo más rápido, otros se han quedado un poco detrás de la curva (Figura 7 : CSV | PDF ). Las tasas de política a más largo se mantienen bajas, mayor será la probabilidad de un aterrizaje forzoso en el futuro. Los riesgos al alza a partir de una mayor inversión por un sector empresarial en general saludables en las economías avanzadas, o flotantes en el corto plazo la actividad en las economías emergentes y en desarrollo, son en general en el mismo nivel estimado en el 04 2011 Panorama Económico Mundial . Las políticas tienen que alejarse de un crecimiento desequilibradoLa economía mundial se ha doblado la esquina de la Gran Recesión. Sin embargo, asegurar la transición de la recuperación a la expansión requerirá un esfuerzo concertado a hacer frente a diversos desafíos. La prioridad clave fiscal para las principales economías avanzadas, especialmente Estados Unidos y Japón-es poner en práctica los programas de consolidación creíbles y bien de ritmo se centró en reforzar la sostenibilidad a mediano plazo de la deuda.Dada la tibia recuperación de estas economías hasta ahora, la consolidación idealmente debe ser gradual y sostenida, con el fin de no socavar las perspectivas de crecimiento. Para los Estados Unidos, es fundamental para abordar de inmediato el techo de la deuda y poner en marcha un plan de reducción del déficit, que incluye reforma de las prestaciones y la obtención de ingresos reforma fiscal. Si la recuperación amenazan con convertirse en mucho más débil que las proyecciones actuales, el ritmo de ajuste fiscal debe modificarse en consecuencia, dentro de la dotación de un plan de consolidación a medio plazo creíble. Del mismo modo, Japón necesita para avanzar en las reformas fiscales y el derecho a aliviar su preocupante dinámica de la deuda. Otras cuestiones fiscales se discuten en el 06 2011 Fiscal de actualización del monitor .  Las economías avanzadas también deben abordar las vulnerabilidades del sector financiero que estuvieron en la raíz de la crisis. En este sentido, la situación es más crítica en varias economías europeas que en otras partes. En la periferia de la zona euro, no hay manera alrededor de las ambiciosas reformas estructurales para impulsar la competitividad y reactivar el crecimiento del empleo, junto con la carga frontal de ajuste fiscal y la reparación de balance para restaurar la confianza del mercado y mejorar la presión sobre los diferenciales soberanos y bancarios. Estos esfuerzos deben ser flanqueado con medidas concretas para reforzar la supervisión en toda la UE y la resolución de crisis, en particular facilitando la red de seguridad más flexibles. En las economías avanzadas con la todavía considerable debilidad económica y arrastre continuo de la consolidación fiscal y del sector financiero, la política monetaria debe permanecer acomodaticia-esto incluye a los Estados Unidos, Japón y la zona del euro. A medida que avanza la recuperación y la debilidad económica disminuye de manera más amplia, sin embargo, los bancos centrales deben evitar nuevos aumentos en la inflación subyacente. Es importante destacar que la política monetaria acomodaticia no puede convertirse en un sustituto para la reparación insuficiente del sector financiero. Mientras tanto, las políticas macro-prudencial y la supervisión financiera más fuerte puede ayudar a contener los riesgos derivados de un período prolongado de bajos tipos de interés. En una serie de economías emergentes y en desarrollo que ya están operando en o por encima de los niveles previos a la crisis de la producción, la prioridad es reforzar con rapidez las políticas macroeconómicas, y el uso de la flexibilidad cambiaria y herramientas macroprudencial, posiblemente incluyendo los controles de capital, para ayudar a contener los riesgos del boom- los ciclos de recesión. Mientras que muchas economías emergentes y en desarrollo ya están subiendo las tasas de política, las tasas reales siguen siendo limitadas. Por lo tanto, la política de ajuste debe continuar, en coordinación con la comunicación transparente del banco central para anclar las expectativas de inflación. Las economías con altos niveles de déficit fiscal o la deuda también es necesario reconstruir el margen de maniobra de la política fiscal, especialmente aquellos que son susceptibles a los shocks externos o fuertemente creciente déficit en cuenta corriente (o monedas acercándose rangos de sobrevaloración). Al mismo tiempo, el gasto social e inversión en infraestructura prioritaria debe ser preservado. Para las economías con excesivos superávits en cuenta corriente, especialmente en Asia, la demanda de reequilibrio a través de la apreciación del tipo de cambio y las reformas estructurales-sigue siendo una prioridad para asegurar el crecimiento equilibrado y el aumento del empleo en el mediano plazo. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Buscar este blog

Lista profesional de twitter

Prensa

- 20minutos

- ABC

- AGENCIA TASS

- Agencias de noticias

- Articulo14

- As

- aurora-israel

- Australia afr.com

- Avilared

- Bild

- Bloomberg

- Businessinside

- Cinco Dias

- Clarin

- CNN

- Congreso

- Consalud

- DefensaCentral

- Deia

- Diario 16

- DiariodeAvila

- El Confidencial

- El Debate

- El Economista

- El Independiente

- El KiosKo

- El Mundo

- El Pais

- ElCierreDigital

- Eldiario.es

- ElDiarioVasco

- ElEspañol

- ElEuropeo

- ElPaisFinanciero

- ElPeriodicoMediterraneo

- Euronews

- Europapress

- Expansion

- France24

- INDIA-firstpost

- InfoLibre

- Informes BBVA

- Informes BdE

- Informes Caixabank

- Irlanda The Irish Times

- Israel-Prensa

- JAPON-Nikkei

- kp.ru

- La Moncloa

- La Vanguardia

- LaInformacion

- LaRazón

- Le Monde

- LibertadDigital

- LosReplicantes

- Madridiario

- Marca

- Medios-Internet

- Niusdiaio

- Novayaga'eta.ru

- NYHETERIDAG

- O GLOBO

- OKdiario

- Periodicodelaenergia

- Relevo

- Reuters

- SOUTH CHINA

- Sueddeutsche

- The New York Times

- The Times of Israel

- Theobjective

- TV Congreso Diputados

- Ucrania noticias

- Vozpopuli

- Washingtonpost

- XINHUANET

- Ynetespanol

Lista de enlaces

- AIREF

- Banco de España

- Blog Jose Maria de Pablo

- CISS

- Datosmacro

- DATOSxPAISES

- Diario 16

- Economistas

- Ep-indices

- EPDATA

- EUROSTAT

- FEDEA

- FONDO MONETARIO INTERNACIONAL

- FUNCAS

- GLOBAL-RATES

- ICAC

- Instituciones oficiales

- Legislacion CCAA

- Legislacion Estatal

- LINKS Doctrina, consultas y jurisprudencia

- Noticias REAF

- Novedades CISS

- Paginas

- Poemas por Lopez Castilleja

- Poemas recitados

- Poesía

- Reaf

- Registradores

- Tipos de interes

- Tradingeconomics

- Valoracion de bienes CCAA

- Ztiempo

jueves, 23 de junio de 2011

(FMI). Leve desaceleración de la expansión mundial, y aumenta el riesgo

Suscribirse a:

Comentarios (Atom)