Swaps de Tipos de Interés (IRS)

Se analizan las características de estos instrumentos y sus principales aplicaciones.

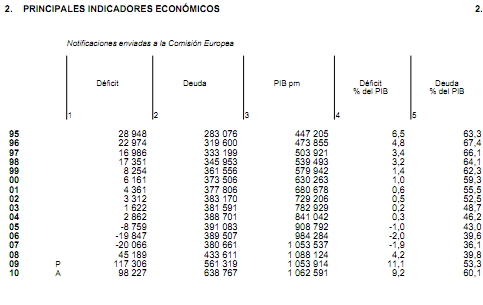

Cuatro son los objetivos:

• Analizar las diversas técnicas existentes para gestionar los riesgos financieros en las empresas, así como definir y clasificar los instrumentos financieros

• Definir y clasificar las operaciones swaps u operaciones de permuta financiera.

• Analizar las diversas aplicaciones de estos instrumentos en la gestión de los tipos de interés.

• Estudiar la negociación, ventajas e inconvenientes de estos instrumentos.

Introducción

Las operaciones de permuta financiera o swaps se han convertido, sin duda alguna, en el instrumento financiero derivado de mayor crecimiento de los últimos quince años, tanto a nivel mundial como de España

Los swaps son contratos en los que dos agentes económicos acuerdan intercambiar flujos monetarios, expresados en una o varias divisas, calculados sobre diferentes tipos o índices de referencia que pueden ser fijos o variables, durante un cierto período de tiempo.

La aplicación fundamental de este instrumento financiero, y que ha producido su espectacular crecimiento, son la gestión de los riesgos financieros, la reducción de los costes de financiación, el arbitraje entre mercados o la creación de instrumentos financieros sintéticos.

En España todavía existe un gran desconocimiento por parte de la mayoría de los potenciales usuarios de este instrumento financiero.

1.- INTRODUCCIÓN A LA GESTIÓN DE RIESGOS Y A LOS MERCADOS DERIVADOS

El auge de los mercados derivados en los últimos años ha sido espectacular, provocado básicamente por su utilización como para la cobertura de riesgos. En este epígrafe, de carácter introductorio, analizaremos como se pueden gestionar los riesgos financieros dentro de las empresas así como las características y clasificación de los mercados derivados, entre los que se incluyen los swaps u operaciones de permuta financiera.

1.1. La gestión de riesgos financieros en la empresa.

El marco de riesgo en el que operan las empresas ha cambiado profundamente en la última década, planteando nuevos retos al directivo financiero. Durante estos últimos años, hemos visto como se han abandonado las políticas proteccionistas en materia de fijación de precios de bienes y servicios, tipos de interés o de cambio; se han flexibilizado las restricciones al comercio y se ha globalizado la economía, los avances conseguidos en las tecnologías informáticas y de telecomunicaciones, permiten la difusión de la información en tiempo real y el diseño y utilización de instrumentos financieros de creciente complejidad.

No cabe ninguna duda de que esta nueva situación afecta de forma sustancial a la actividad empresarial, influyendo de un modo u otro sobre sus resultados futuros. Muchos de estos riesgos son inherentes al desarrollo de su propia actividad productiva y son los denominados riesgos de negocio, económicos o empresariales, ligados a la fabricación y comercialización de los productos y servicios de la compañía. El inversor estará dispuesto a asumir dicho riesgo cuándo la rentabilidad esperada sea suficiente para compensarlo, pudiendo ser gestionado eficazmente mediante herramientas tradicionales, tales como la diversificación.

Aparte de estos riesgos, de negocio, las empresas se encuentran sometidas a otros de origen financiero, que cada vez ejercen una mayor influencia sobre las mismas. Dentro de estos, destaca el denominado riesgo de mercado, consistente en la posibilidad de que una empresa sufra pérdidas en un determinado período debido a movimientos inesperados y adversos en los tipos de interés, de cambio, precios bursátiles y de las materias primas o commodities. El efecto de los riesgos de mercado sobre las empresas ha ido aumentado a la vez que el entorno financiero mundial se hacía más incierto. No obstante, no ha sido hasta hace poco tiempo cuando los directivos han empezado a plantearse la gestión de estos riesgos, con el objeto de limitar las pérdidas potenciales y estabilizar los flujos empresariales.

Ante estas situaciones, que pueden afectar de forma considerable a los beneficios de las empresas, éstas se plantean su gestión con el objeto de mitigar o atenuar la probabilidad de sufrir pérdidas. Las primeras técnicas que empezaron a utilizarse estaban basadas en mecanismos de balance o en actuaciones que afectaban a las prácticas de explotación. En este sentido, las empresas controlaban sus riesgos de tipos de interés alineando los activos y pasivos de vencimiento similar. Del mismo modo, las compañías exportadoras que no querían verse influenciadas por el riesgo de tipo de cambio construían fábricas en sus mercados estratégicos; y aquellas sometidas en mayor medida al riesgo de precios de mercancías lo trataban de evitar mediante la acumulación de existencias excedentarias. No obstante, estas técnicas tradicionales plantean diversas dificultades. Por ejemplo, el mantenimiento de existencias excedentarias de materias primas, como protección frente a incrementos futuros de precios, puede afectar a la calidad y cantidad de la producción. Además, la empresa se arriesga a sufrir pérdidas si caen los precios de sus existencias. También resultan en determinadas ocasiones costosas y no siempre posibilitan la gestión de un determinado riesgo.

Para solventar las ineficiencias de los métodos tradicionales, se han ido desarrollando desde los años setenta nuevas técnicas de gestión de riesgos, que han traído como consecuencia la aparición de los instrumentos financieros derivados. Correctamente utilizados, permiten transferir los riesgos a los que se encuentran sometidos los agentes sin crear riesgos adicionales, permitiendo anticiparse a las consecuencias favorables o desfavorables de dichos cambios. Este hecho permite limitar las pérdidas potenciales y estabilizar los flujos de caja, aportando, además, flexibilidad, rapidez, precisión y bajos costes de transacción. Pese a que los derivados se utilizan desde hace tiempo, sólo últimamente han pasado a ser considerados por los directivos de las empresas como una estrategia viable en la gestión activa de los riesgos financieros, acentuados por la actual volatilidad de los precios y activos financieros.

1.2. Definición y clasificación de instrumentos derivados.

Los instrumentos financieros derivados se denominan así porque su precio deriva del valor de otro activo (bonos, divisas, materias primas, etc.) al que se denomina subyacente. Están basados en activos clásicos o convencionales, pero con algunas modificaciones en su operativa.

Por ejemplo, en las operaciones al contado o “spot” el intercambio del activo, a cambio del precio pactado, tiene lugar en el mismo momento en el que se formaliza el contrato. En las operaciones a plazo, pioneras dentro de las operaciones derivadas, la ejecución del contrato no se realiza en el momento de la formalización del mismo, sino en un momento posterior o fecha de vencimiento. En la fecha actual o de formalización las partes contratantes acuerdan todos los términos del contrato, incluido el precio a plazo o precio forward de la operación. Así los tipos a plazo o “forward rates” será el precio que el mercado establece para un instrumento financiero que se negocia hoy pero cuya transacción se realizará en una fecha posterior. Estas operaciones se pueden realizar en mercados organizados, originando lo futuros financieros o bien en mercados no organizados u OTC, como las operaciones FRAs.

En otro caso, si lo que se considera es la posibilidad o no de la entrega del activo contratado, a elección de una de las partes contratantes, se originan las opciones. Otra ventaja de las operaciones derivadas, a diferencia de los activos financieros clásicos, es la no necesariedad de que se produzca el flujo monetario por el montante total de la operación, por lo que permiten la cobertura de riesgos sin que exista la posibilidad de la perdida de la totalidad de principal en el caso de impago.

Dentro de los mercados derivados, es posible distinguir entre instrumentos derivados que se negocian en mercados oficiales organizados, donde se dan una serie de características tales como la tipificación o normalización de los contratos, el aseguramiento de las liquidaciones mediante la cámara de compensación, la transparencia de las cotizaciones, el régimen de garantías, la liquidación gradual y final de las diferencias, etc.; y otros que incumplen esas características, y que se negocian en mercados no organizados u OTC (Over The Counter), donde las dos partes contratantes fijan en cada caso los términos contractuales de las operaciones convenidas entre ellos.

A su vez dentro de los mercados derivados no organizados u OTC se negocian las operaciones a plazo, las operaciones de permuta financiera o swaps y las opciones OTC, entre las que también se incluyen los caps, floor, collar y swaptions, mientras que en los mercados derivados organizados se negocian básicamente los futuros y las opciones. A parte de estos productos, denominados plain vanilla o genéricos, también existen otros derivados que incluyen características adicionales y que normalmente se forman mediante la combinación de varios derivados genéricos.

La principal aplicación de todos estos instrumentos es la cobertura de los riesgos financieros y de mercado, a los que se encuentran sometidos los agentes económicos, principalmente el originado por los cambios en los tipos de interés, de cambio, precio de las materias primas y bursátiles. Por ejemplo, para el caso de los contratos swaps, al igual que para la mayoría de instrumentos OTC, nos podemos encontrar contratos swaps de divisas, de tipos de interés, de valores bursátiles, o de commodities. En este primer trabajo nos centraremos en la utilización de las operaciones de permuta financiera para la gestión del tipo de interés, mas conocidos como swaps de tipos de interés o IRS (interest rate swaps),dejando para lecciones posteriores el resto de derivados OTC.

2.- DEFINICIÓN Y CLASIFICACIÓN DE LOS SWAPS DE TIPOS DE INTERÉS (IRS)

Las operaciones de permuta financiera o swaps son contratos en los que dos agentes económicos acuerdan intercambiar flujos monetarios, expresados en una o varias divisas, calculados sobre diferentes tipos o índices de referencia que pueden ser fijos o variables, durante un cierto período de tiempo.

Dentro de estas estructuras podemos distinguir entre swaps de tipos de interés, de divisas, de commodities o materias primas y de acciones. No obstante, dado que las más utilizados son los de tipos de interés, en este trabajo sólo nos centraremos en analizar las características y aplicaciones de estos últimos.

Un swap de tipos de interés, o swap de intereses, es un contrato en el que dos partes acuerdan, durante un período de tiempo establecido, un intercambio mutuo de pagos periódicos de intereses nominados en la misma moneda y calculados sobre un mismo principal pero con tipos de referencia distintos. En el caso más habitual una de las partes paga los intereses a tipo variable en función del EURIBOR o LIBOR, mientras que la otra lo hace a un tipo fijo o bien variable, pero referenciado, en este supuesto, a otra base distinta.

Como ejemplo, consideremos un swap realizado entre una empresa A, que ha emitido deuda a tipo fijo (v.g, 6 %) pagadera anualmente y vencimiento a tres años, pero que desea endeudarse a tipo variable, y otra empresa B, que la ha emitido a tipo variable (v.g, EURIBOR a 1 año + 0,5%), pero que desea pagar intereses a tipo fijo, ambas por un principal de 1 millón de Euros. Mediante el swap, la empresa A le abonará semestralmente a B los intereses de su deuda a cambio de recibir de B los intereses a tipo fijo, para hacer frente a su emisión. El resultado neto será que A queda endeudada a tipo variable y B a tipo fijo, como ambas deseaban. El esquema básico queda representado en la figura 1 donde los flujos a tipo fijo han sido representados gráficamente por una línea recta mientras que se ha utilizado una línea ondulada para los flujos a tipo variable.

En las operaciones básicas o “plain vanilla” el tipo variable cotiza sin margen, por lo que éste puede ser compensado con los flujos a tipo fijo, de forma que en el swap del ejemplo anterior se pagaría un tipo fijo del 6% a cambio de recibir el EURIBOR. En estas operaciones la obligación de pago afecta exclusivamente a intercambio de intereses. El principal, si bien nos sirve para evaluar el tamaño del swap, no se intercambia, sirviendo únicamente para calcular los intereses a pagar. Por esta razón estas operaciones no tienen impacto en los balances contables de las compañías partícipes (sólo influyen en la cuenta de pérdidas y ganancias), por lo que son clasificados como instrumentos fuera de balance. Los pagos que ambas partes deben intercambiar periódicamente se suelen compensar, realizando sólo un pago por la diferencia. Esta compensación es conocida como "netting" y vendrá dado por:

En el cuadro 1 se han representado los flujos que se producirían por la operación del ejemplo anterior, para un principal nocional de 1 millón de Euros y para un tipo fijo del 6%, en el supuesto de que la evolución el EURIBOR anual durante los próximos tres años fuese la reflejada en dicho cuadro. En este caso el beneficiado por el swap ha sido el pagador a tipo fijo ya que los tipos han subido más de lo que esperaba el pagador a tipo variable.

Respecto al valor del swap en un momento determinado, vendrá dado por la diferencia neta y actualizada entre los dos flujos de pagos intercambiados durante el período contractual, en función de la curva cupón cero vigente en dicho momento. Dado que los flujos a tipo variable no se conocen de antemano, se estiman previamente a partir de los tipos “forward” implícitos en la curva cupón cero. En el momento de la emisión el valor de la operación debe ser cero, al objeto de que ninguna parte se sienta perjudicada. Una vez realizado, al cambiar los tipos de interés, cambiará el valor de la operación a favor de alguna de las partes.

Existen dos modalidades básicas o genéricas de swaps de tipos de interés, los llamados:

- Swaps fijo contra variable o "coupon swap", como sería el del ejemplo anterior, en el que se intercambia un flujo a tipo fijo a cambio de otro a tipo variable.

- Swaps variable contra variable o "basis swaps", en el que se intercambian dos flujos de intereses calculados a tipo variable, como pudiera ser el EURIBOR 3 meses contra el EURIBOR 6 meses, EURIBOR 3 meses contra el LIBOR a 3 meses, etc.

Las modalidades no básicas se originan a partir de variaciones sobre las características de los swaps genéricos, entre los que cabe destacar los swaps con principal no constante, los swaps con comienzo diferido, swap con un tipo fijo que varía a lo largo de la operación, etc.

Las principales aplicaciones de estos instrumentos, al igual que cualquier otra operación derivada son la cobertura de riesgos, la especulación o el arbitraje

3.- COBERTURA DE RIESGOS CON SWAPS DE TIPOS DE INTERÉS

La cobertura de riesgos consiste en tomar una posición de riesgo para compensar otra de igual cuantía, pero opuesta. Ya que el swap crea una exposición al riesgo de interés, también se puede usar para cubrir exposiciones producidas por otros instrumentos financieros. No hay que olvidar que la filosofía de la cobertura consiste en mantener posiciones opuestas de forma que las posibles pérdidas en una de ellas se compensen con las ganancias en la otra.

Consideremos el ejemplo de una entidad financiera que ha concedido un préstamo, por el que recibe intereses a tipo fijo, a partir del dinero obtenido a tipo variable en el mercado interbancario. La entidad estará expuesta al riesgo de que los tipos de interés suban, lo que incrementará el coste de su deuda, sin poder compensarla con los intereses fijos que recibe por el préstamo concedido. En este apartado analizaremos la cobertura realizada mediante swaps de cupón (swap fijo contra variable) y de bases (swap variable contra variable), aplicable a casos como el citado.

3.1. Cobertura con swap de cupón o swap fijo contra variable

En el ejemplo anterior el banco, para cubrirse, puede realizar un swap de cupón tomando un riesgo igual pero opuesto. El banco pagará por el swap intereses a tipo fijo y los recibirá a tipo variable, que utilizará para hacer frente a los intereses del depósito a tipo variable del mercado interbancario. Los intereses que paga a tipo fijo procederán del préstamo que ha concedido. Es decir, tanto los pagos como los cobros que realiza la entidad quedan compensados entre ellos, al igual que cualquier riesgo que ocurra, y además en este ejemplo obtendría un beneficio del 1%.

Dicha cobertura es típica de las sociedades inmobiliarias e hipotecarias que desean convertir la hipotecas que han concedido a tipo fijo en activos a tipo variable, con el objeto de asimilarlos a los pasivos, asumidos a tipo variable, de donde obtienen sus recursos, evitando de esta forma el riesgo por la subida de tipos.

Tal estructura se utilizaría en el caso contrario, si por ejemplo, el banco anterior hubiese emitido bonos a tipo fijo que posteriormente invirtió en FRN´s. La entidad realizará un swap por el que pague intereses a tipo variable si lo que desea es cubrirse ante bajadas futuras en los tipos. Dicho tipo de cobertura es la que también realizan las sociedades inmobiliarias que han concedido hipotecas a tipo variable a partir de emisiones de bonos u otros activos a tipo fijo. Asimismo se emplea esta técnica para ofrecer un tipo fijo a ahorradores que han suscrito activos hipotecarios a tipo variable.

3.2. Cobertura con un swap de bases o swap variable contra variable.

Este tipo de swap se usa para la cobertura de diferencias entre distintos índices de tipos de interés, como puede ser entre el EURIBOR a 3 y a 6 meses, o entre uno de éstos y el preferencial, etc. Tales desajustes también se producen frecuentemente entre swaps de cupón y de bases por lo que también se pueden usar para eliminar dichos riesgos residuales.

Tomemos, como ejemplo, a un banco que realiza dos swaps de cupón opuestos con dos de sus clientes. El tipo fijo para ambos swaps es el mismo, concretamente la tasa para un vencimiento a cuatro años. Sin embargo, el tipo variable en uno está referenciado al EURIBOR a 3 meses, mientras en el otro lo está al EURIBOR a 6 meses. El banco, por lo tanto, asume un riesgo de base entre el interés a tres meses que recibe por un swap y el que paga a seis meses. El banco puede cubrirse de este riesgo mediante un swap de bases, entre los dos índices anteriores, de forma que compense los pagos e ingresos a que se verá sometido, eliminando la posición de riesgo asumida originalmente. Este tipo de operaciones la realizan los bancos que poseen una cartera de swaps de forma que eliminan riesgos, obteniendo como beneficio únicamente las comisiones cobradas a las partes con las que efectúa los swaps.

4.- ESPECULAR O ASUMIR POSICIONES DE RIESGO

Dado que cualquier swap nos expone a un riesgo por las posibles variaciones en los tipos de interés, también puede ser utilizado para tomar posiciones de riesgo basadas en nuestras suposiciones sobre la evolución futura de dichos tipos. No hay que olvidar que, en este caso, se pueden producir pérdidas si no se cumplen nuestras expectativas ya que no existe otra posición con la que compensarlas, como ocurría en el caso de la cobertura. La posiciones de riesgo pueden asumirse de forma independiente o bien junto a otros activos derivados.

4.1. Utilización de swaps para tomar posiciones de riesgo independientes

En este supuesto se toman posiciones de riesgo independientes de cualquier otra posición en otros instrumentos. Consiste simplemente en la realización, de forma independiente, de alguna de las estructuras vistas en los apartados anteriores, en función de nuestras expectativas futuras:

- Si creemos que los tipos de interés van a bajar, podríamos realizar un swap de cupón, mediante el que recibamos el tipo fijo, a cambio de pagar el tipo variable, obteniendo un beneficio en el caso de que se cumplan nuestras expectativas.

- Si creemos que los tipos de interés van a subir, podríamos realizar un swap de cupón, por el cual paguemos el tipo fijo, a cambio de recibir el tipo variable, obteniendo un beneficio si se cumplen nuestras expectativas.

- Si creemos que los dos índices de referencia van a evolucionar de diferente manera, realizaremos un swap de bases que se beneficie de dicha variación.

4.2. Utilización de swaps para gestionar el riesgo junto a otros instrumentos

En este caso se puede usar el swap bien para gestionar el riesgo junto a un instrumento individual bien para gestionarlo junto a un conjunto de instrumentos ( de activo y de pasivo).

A - Gestionar el riesgo junto a un instrumento individual.

Si se usa la permuta financiera junto a un instrumento individual, lo que se pretende es cambiar el riesgo asociado a tal activo, tomando una posición opuesta a la que actualmente existe. Como principales aplicaciones de esta técnica podemos destacar:

* Cambio de un endeudamiento de tipo fijo a variable: Esta estrategia se llevará a cabo cuando existan expectativas bajistas, por lo que estamos especulando sobre la evolución de los tipos. Por ejemplo, si una compañía ha emitido bonos a tipo fijo estará sometida a un riesgo por la bajada de tipos, ya que seguirá pagando el interés acordado inicialmente superior al vigente en un posible futuro. Si la compañía, una vez realizada la emisión, prevé una bajada de tipos de la que desea beneficiarse, podría cambiar sus obligaciones de pago a tipo fijo por otras a tipo variable. Para ello podría realizar bien una nueva emisión de FRN´s o, mejor y más fácil, un swap de cupón por el que recibiera interés fijo y pagara variable. Mediante tal operación se crearía un instrumento sintético a tipo variable, similar a una FRN. Con el interés a tipo fijo recibido por el swap se pagarían las obligaciones provenientes de nuestra emisión quedando como resultado una deuda a tipo variable, a pesar de que en nuestro balance aparezca todavía la emisión originaria.

* Cambio de un endeudamiento de tipo variable a fijo: Es una de las principales aplicaciones de los swaps ya que nos permite fijar el coste de la deuda eliminando el riesgo de una subida de tipos. Evidentemente, lo realizaremos cuando existan expectativas alcistas y, para ello, realizaríamos un swap de cupón mediante el cual obtendríamos el tipo variable, para satisfacer nuestra deuda, a cambio de pagar el tipo fijo. Obtendremos un beneficio en el caso de que se cumplan nuestras expectativas pero, si los tipos bajan, estaríamos perdiendo la oportunidad de obtener una ganancia.

* Cambio de un activo de tipo fijo a variable: En este caso se crearía un activo sintético a tipo variable a partir de uno a tipo fijo. Para ello realizamos un swap de cupón por el que pagamos el tipo fijo a cambio de recibir el tipo variable.

* Cambio de un activo de tipo variable a fijo: De esta forma se crearía un activo sintético a tipo fijo, realizando un swap de cupón por el que paguemos el tipo variable.

B - Uso del swap junto una posición de balance.

En el caso de que se posean activos y pasivos financieros, existe normalmente una posición de riesgo derivada de un desfase entre los diferentes índices en los que se referencian dichos activos y pasivos. En este caso hay que considerar ambos lados del balance a la hora de realizar un swap con el objeto de especular.

Como ejemplo, tomemos el caso de un banco que tuviera prestamos y depósitos a tipos variables. Aunque en principio no está sometido a riesgos por la variación de los tipos (suponiendo que no existe riesgo de base entre los tipos variables de ambas partidas del balance), si dicho banco tuviera expectativas de una subida tipos y deseara tomar una posición de riesgo, podría realizar un swap de cupón por el nominal de sus depósitos, mediante el que pagara intereses a tipo fijo y recibiera intereses a tipo variable, que utilizaría para pagar su deuda. De esta forma pagaría intereses a tipo fijo sin que le afectara la subida. Evidentemente, no transformaría sus préstamos a tipo variable, de forma que pudiese obtener unos intereses mayores al subir los tipos.

Si los gestores del banco anterior opinasen lo contrario, es decir que los intereses van a bajar, lo que realizarían es un swap de cupón (pagando variable y recibiendo fijo) por la suma de sus préstamos, de forma que se reciba dinero a tipo fijo sin que afecte la bajada. Evidentemente, en este supuesto, no se transformarán los depósitos, de manera que bajen los intereses a pagar a medida que lo hacen los tipos.

5.- OPERACIONES DE ARBITRAJE

Un arbitraje es una compra y venta simultánea de la misma mercancía o activo financiero a diferentes precios para obtener una ganancia. En el caso del arbitraje entre un swap y un activo financiero, aunque sean diferentes instrumentos los que se compran y se venden, son asimilables en el sentido de que ambos generan intereses calculados sobre un mismo índice de referencia. Si un instrumento genera un tipo más alto que otro, estando ambos calculados sobre el mismo índice, entonces se realizará el arbitraje. Un swap se puede utilizar para recibir (o pagar) intereses calculados sobre un mismo tipo de referencia, contra un pago (o recibo) sobre un instrumento al contado que produce intereses sobre la misma referencia. En un mercado eficiente, en el que intervienen activos al contado y derivados, utilizados por inversores con idéntico acceso a la información, se deberían mantenerse los mismos precios pero, en la practica, surgen diferencias de valoración que producen oportunidades de arbitraje.

5.1. Arbitraje de endeudamientos

Si la contrapartida de un swap tiene acceso a préstamos relativamente más baratos que los de mercado, puede obtener un beneficio realizando una permuta por la que reciba los intereses de mercado. El arbitraje se efectuaría entre un préstamo, más barato de lo normal, y un swap a tipos de mercado por el que se recibiría un tipo superior al que se paga por el préstamo, dándose una diferencia positiva para compensar el tipo variable que se tendría que pagar por el swap y, por tanto, obteniéndose una financiación a tipo variable más barata que la de mercado. Esta forma de arbitraje se puede representar tal como aparece en la figura 6, consiguiéndose un beneficio de 75 p.b, lo que supondría un coste de endeudamiento al EURIBOR -75 p.b.

5.2. Arbitraje con activos

Los swaps de tipos de interés, además de poder usarse para realizar arbitrajes con instrumentos al contado, reduciendo el coste del endeudamiento, también pueden utilizarse para efectuar arbitrajes entre activos e incluso activos derivados, consiguiendo mayores rentabilidades. Como dijimos anteriormente, un swap que se usa en conjunción con un activo recibe el nombre de swap de activos.

Se puede arbitrar con activos a interés variable como FRN´s, certificados de depósito y pagarés de empresa, FRA, futuros, etc. Estos activos normalmente proporcionan intereses por encima del EURIBOR, mientras el tipo variable recibido por el swap suele ser sin margen. El beneficio que se puede realizar entre el tipo variable recibido por el activo y el pagado a través del swap se usa para complementar el tipo fijo recibido por la permuta financiera, creando un activo sintético a tipo un tipo fijo superior.

Sin embargo, el uso más común de este tipo de swap es para crear una FRN sintética, a partir un de bono a tipo fijo. Para ello realizamos un swap de cupón por el que se pague un tipo fijo inferior al obtenido por el bono anterior, a cambio de recibir el interés a tipo variable. El resultado neto será un activo sintético a tipo variable superior al de mercado.

La razón de que se pueda realizar esta clase de arbitrajes, es decir la diferencia entre los rendimientos de un activo y los tipos swaps, se debe a que existen activos poco líquidos o de difícil valoración que, por consiguiente, deben pagar una prima adicional por este mayor riesgo asumido.

5.3. Arbitraje de nuevas emisiones

Se ha visto que la mayoría de las oportunidades de arbitraje con swaps aparecen por las diferentes primas por riesgo de crédito demandadas para un mismo emisor por distintos mercados. En realidad, algunos swaps se crearon para producir oportunidades de arbitraje y reducir el coste de nuevas emisiones de deuda, de ahí que, a este tipo de permuta, se le conoce como swap para "arbitraje de nuevas emisiones". De esta forma, si el diferencial en el coste de endeudamiento de dos entidades, en función de su calificación crediticia, es diferente según el mercado en el que se realice se podría obtener una reducción en el mismo endeudándose en el mercado más favorable y después utilizar un swap para alcanzar el tipo de endeudamiento que se desee.

Por ejemplo, si se analiza el cuadro anterior se puede observar la posibilidad de realizar un arbitraje ya que existe una diferencia de un 1% entre los mercados de renta fija y variable entre ambas entidades, siempre y cuando el Banco A y el Grupo de Empresas se endeuden en los mercados donde obtienen mejores tipos, aunque no sea el deseado.

Para aprovechar la diferencia del 1 % existente entre ambos tipos de endeudamiento el Banco A se endeuda en el mercado a tipo fijo, a pesar de querer endeudarse a tipo variable y el grupo de Empresas a tipo fijo, a pesar de desear endeudarse a tipo variable. Simultáneamente se realiza un swap mediante el cual el Banco A pagaba al Grupo Empresarial el EURIBOR a cambio de recibir intereses a un tipo fijo del 6 %, quedando endeudado en una posición neta al EURIBOR –0,5% (6,5 % +LIBOR - 6%), lo que supone un ahorro del 0,5% frente al que hubiese obtenido si se hubiese endeudado directamente a tipo variable. Por otra parte, el grupo de empresas resultaba endeudado a un tipo fijo del 7% (6,5% + 0,5%), que suponía un coste del 0,5% inferior al obtenido si se hubiesen endeudado directamente a tipo fijo. La operación descrita queda reflejada en la. Si la operación se realiza con la ayuda de un intermediario, el beneficio hubiese sido menor.

6.- NEGOCIACIÓN, VENTAJAS E INCONVENIENTES

Respecto a su negociación podemos comentar que su volumen no para de crecer, tanto a nivel mundial como de España. En la actualidad el Valor Nocional de los contratos en vigor es superior a los 48.000 millardos de $, lo que refleja la importancia de este instrumento a nivel mundial. En España el valor nocional de las operaciones supera los 400.000 millones de $ USA.

Se puede hablar de dos grandes clases de participantes en el mercado de swaps: los usuarios finales y los intermediarios. Las razones que llevan a los usuarios finales a utilizar estas operaciones son las expuestas en los casos anteriores, la cobertura, especulación y el arbitraje. Respecto a los intermediarios, que suelen participar en la mayoría de las operaciones, realizan las mismas con la finalidad última de la obtención de ingresos vía comisiones y diferenciales. Dado que el principal nocional de estas operaciones suele ser elevado, superior a los 100 millones de pesetas, normalmente sólo son grandes empresas, organismos públicos e instituciones financieras las que acuden a este mercado. En la figura anterior se puede apreciar como la en la mayoría de las operaciones que se realizan, quien actúa como contrapartida son bancos de negocios que actúan como “dealers”, con la finalidad última de la obtención de ingresos vía comisiones y diferenciales. Seguidamente son las instituciones financieras, entre las que se incluyen bancos, cajas de ahorro, fondos de inversión las que utilizan estas operaciones por alguna de las razones expuestas en los casos anteriores, la cobertura, especulación y el arbitraje.

La mayoría de estas operaciones se basan en un contrato marco estandarizado, lo que simplifica y abarata el proceso de negociación. Entre estos contratos marco podemos destacar los contrato de la ISDA o el SWAPCEMM, en los que se definen los términos financieros del contrato, sus condiciones, la forma de realizar el cálculo de los flujos a tipo fijo y variable, así como las cantidades que hay que pagar en el caso de cancelar de forma anticipada la operación.

El riesgo de incumplimiento contractual queda limitado a la liquidación por el diferencial de intereses, ya que en ningún momento existe intercambio de principales. No obstante, las posibles pérdidas dependerán de la dirección seguida por los tipos de interés, que son los que determinarán el signo de la liquidación. Si los tipos de interés suben será el pagador a tipo fijo el perjudicado en caso de incumplimiento, mientras que si bajan el perjudicado será el pagador a variable.

Para cancelar este tipo de operaciones antes de su vencimiento se puede realizar un swap de signo contrario o bien la asignación del mismo a un tercero, para lo cual habrá que proceder previamente a su valoración.

Por último, como las ventajas de estas operaciones podemos destacar que:

- - Permiten cubrir posiciones que presentan riesgo de tipo de interés, de forma más económica y por un mayor plazo que otros contratos de cobertura (por ejemplo, los futuros).

- - Presentan una gran flexibilidad a la hora de determinar las condiciones del contrato, ya que son instrumentos a «medida».